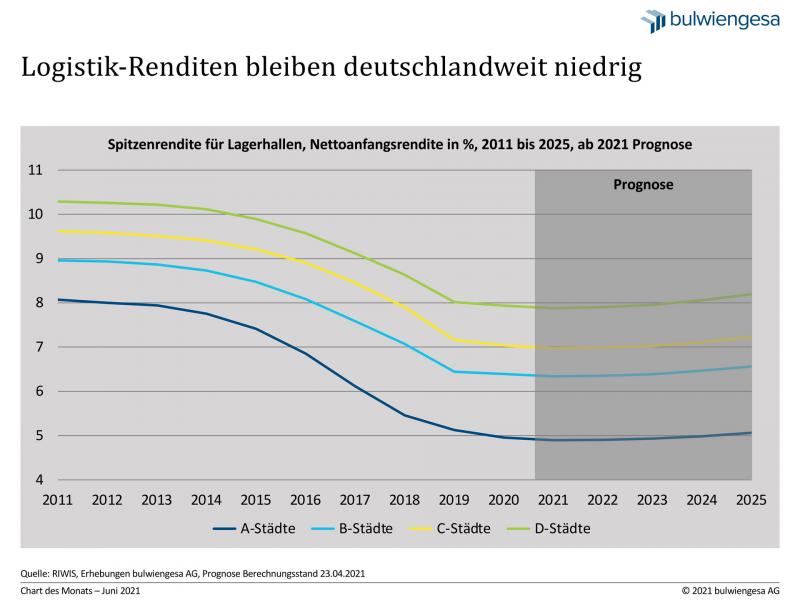

Juni: Logistik-Renditen im Allzeittief

Nur minimal steigen die Renditen für Logistikimmobilien in den nächsten Jahren, das zeigt unsere Frühjahrsprognose – und das über alle Stadtkategorien bzw. Logistikregionen hinweg. Doch so eindeutig, wie es das Chart abbildet, ist die Situation gar nicht.

Das Investmentgeschehen im Corona-Jahr hat gezeigt, dass unter den gewerblichen Objektarten Logistik- und Unternehmensimmobilien besonders stark nachgefragt sind. Logistikimmobilien zählten gemeinhin zu den wenigen Gewinnern der Pandemie. Die Systemrelevanz der Logistik wurde sichtbar und die Nachfrage nach Logistik- und Lagerflächen erhielt durch den zunehmenden Marktanteil des Onlinehandels einen zusätzlichen Schub.

Trotz gesunkener Nettoanfangsrenditen bieten Logistik- und Unternehmensimmobilien – im Gegensatz beispielsweise zu Büro- oder Wohnimmobilien – abseits der A-Standorte noch wesentlich höhere Renditepotenziale. Hierbei ist eine regionale Marktexpertise unerlässlich. Aufgrund der Entwicklungen im Einzelhandel – Zunahme der Umsätze im E-Commerce zulasten des stationären Handels – ist auch in den kommenden Jahren mit einer hohen Nachfrage nach Logistikflächen zu rechnen. Insgesamt wird die Renditekompression der letzten Jahre noch etwas wirken.

Deutlich wird das auch in der Einzelbetrachtung der A-Städte bzw. der Logistikregionen Berlin und München, die derzeit das geringste Renditeniveau aufweisen. Dabei werden in einzelnen Transaktionen auch Renditen weit unterhalb des angegebenen Niveaus von 3,6 % bzw. 3,7 % akzeptiert. In diesen beiden Logistikregionen sind die Renditen in den vergangenen fünf Jahren um 1,75 bzw. 1,80 Prozentpunkte gesunken. Was dies konkret bedeutet, verdeutlicht eine Darstellung der Kapitalwerte im Zeitvergleich: Sie stiegen (aufgrund fallender Renditen und steigender Mieten) in München von rund 1.280 Euro/qm im Jahr 2015 auf derzeit rund 2.100 Euro/qm.

Renditekompressionen finden jedoch nicht nur in den A-Märkten statt, sondern in allen Logistikregionen. Dabei verzeichnen die Regionen Nürnberg und Rhein-Ruhr die deutlichsten Rückgänge. Die hohe Nachfrage – bei zugleich geringem Angebot – an den Top-Standorten rückt Regionen mit Potenzial wie A4 Sachsen oder Münster/Osnabrück in den Fokus der Investoren.

Hinweis: Das PDF „Marktwissen Prognose Logistik Frühjahr 2021“ mit weiteren Infos u.a. zu den Eckwerten des Logistikimmobilienmarktes schicken wir Ihnen auf Anfrage gern zu.

Detaillierte und regional differenzierte Daten sowie die jeweiligen Prognosen auch für die anderen Assetklassen finden Sie wie immer in RIWIS. Einen Testzugang anfordern können Sie unter riwis@bulwiengesa.de.

Ansprechpartner: Daniel Sopka, Consultant im Bereich Logistik- und Unternehmensimmobilien, sopka@bulwiengesa.de

Das könnte Sie auch interessieren

Für unser Magazin haben wir relevante Themen, häufig auf Basis unserer Studien, Analysen und Projekte, zusammengefasst und leserfreundlich aufbereitet. So ist ein schneller Überblick über Aktuelles aus der Immobilienbranche garantiert.