Kleinere Büromärkte oftmals krisenresistenter

Mittelständische Wirtschaftsstrukturen machen Büromärkte stabiler – ein Grund, warum die Märkte in kleineren Städten weniger anfällig für konjunkturelle Schwankungen sind. Für Demire haben wir deutschlandweit 35 Sekundärstandorte untersucht. Im Vergleich zu A-Städten weisen sie auch ein höheres Renditepotenzial auf.

Bei der Betrachtung des deutschen Marktes für Büroimmobilien liegt der Fokus der Aufmerksamkeit zumeist auf den sieben bekannten A-Standorten Berlin, Hamburg, Frankfurt, München, Köln, Düsseldorf und Stuttgart. Deutschland zeichnet sich jedoch durch eine dezentrale Wirtschaftsstruktur mit relevanten Sekundärstandorten aus. Die dortigen Bürolagen wurden bisher aber eher weniger beachtet. In der Studie gehen DEMIRE und bulwiengesa der Frage nach, wie die Sekundärstandorte im Vergleich zu den A-Standorten auf die Corona-Pandemie reagiert haben und welche Perspektiven sich für die Zukunft dieser Investmentmärkte ergeben können. Dabei untersucht die Studie insgesamt 35 Standorte. Neben kleineren Gemeinden wie dem oberbayerischen Aschheim sind auch Großstädte wie Leipzig und Dortmund in die Betrachtung eingeflossen.

Dabei sind Sekundärstandorte nicht im selben Umfang wie A-Städte auf internationale Nachfragegruppen angewiesen, sondern sprechen meist mittelständische Unternehmen oder öffentliche Mieter an, die häufig einen starken regionalen Bezug haben. Die Studie kommt zu dem Ergebnis, dass sich die Sekundärstandorte in der Pandemie ganz überwiegend resilient gezeigt haben. Die Analyse verschiedener Variablen verdeutlicht dies. So haben die gute konjunkturelle Entwicklung der vergangenen Jahre sowie die Etablierung von neuen Berufsfeldern durch die Digitalisierung zu einem starken Aufbau der Bürobeschäftigten geführt, wenngleich u.a. aufgrund der demografischen Entwicklung nicht für alle Sekundärstandorte eine weitere Zunahme prognostiziert werden kann. Die neuen Bürobeschäftigten benötigen folglich auch Büroflächen. Zudem ist im Gegensatz zu den A-Städten im überwiegenden Teil der Sekundärstandorte die Bautätigkeit bedarfsorientiert ausgerichtet – Büroflächen werden also nur mit entsprechender Vorvermietung und daher nur im geringen Umfang spekulativ entwickelt. Dies verringert die Wahrscheinlichkeit von Marktverwerfungen.

Das Zusammenspiel von Zunahme der Bürobeschäftigten (Nachfrageseite) und wenig spekulativer Bautätigkeit (Angebotsseite) haben in nahezu allen untersuchten Sekundärstandorten zwischen 2011 und 2020 zu einem Abbau des Büroflächenleerstandes und einem Anstieg der Mieten geführt. Dennoch sollte bei der Investition in Sekundärstandorte genau hingesehen werden – bspw. kann der Auszug von Großnutzern häufig nicht so schnell kompensiert werden.

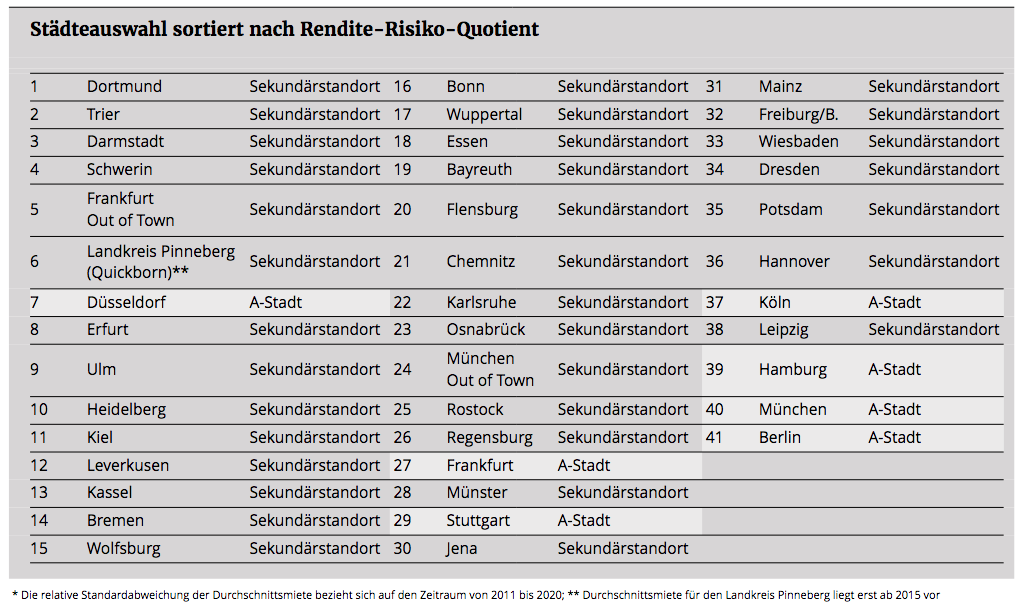

Rendite-Risiko-Darstellung

Für die Studie wurden die untersuchten Sekundärstandorte und zur Orientierung auch die A-Märkte hinsichtlich ihrer Ertragsstabilität und der erzielbaren Rendite untersucht. Hierbei wird ersichtlich, dass alle Sekundärstandorte höhere Renditepotenziale als die A-Märkte aufweisen, wobei der Spread kleiner geworden ist. Die Spanne der erzielbaren Nettoanfangsrendite reicht in den Sekundärstandorten von 3,5 % in Freiburg/B. bis zu 5,9 % in Chemnitz. Zum Vergleich: In den A-Städten werden derzeit Spitzenrenditen zwischen 2,6 % in Berlin und 3,1 % in Köln und Stuttgart erreicht.

Um die Renditepotenziale und das Ertragsrisiko auch in Relation zu setzen, wurde ein Quotient aus Rendite und Volatilität gebildet. Dieser kann aus der Tabelle abgelesen werden. Aufgrund der hohen Mietsteigerungen der zurückliegenden Jahre sind die A-Städte Berlin, München, Hamburg und Köln sowie der Sekundärstandort Leipzig auf den hinteren Plätzen wiederzufinden. Hingegen weisen Städte wie Dortmund, Trier und Darmstadt ein günstigeres Verhältnis auf.

Hinweis: Die Studie können Sie auf der Website von Demire kostenfrei herunterladen.

Ansprechpartnerin:

Nicole Tietze

Senior Consultant

tietze@bulwiengesa.de

Das könnte Sie auch interessieren

Für unser Magazin haben wir relevante Themen, häufig auf Basis unserer Studien, Analysen und Projekte, zusammengefasst und leserfreundlich aufbereitet. So ist ein schneller Überblick über Aktuelles aus der Immobilienbranche garantiert.

Strategischer Ausbau: DKB wird Partner für den Development Monitor

bulwiengesa erweitert das Partnernetzwerk für den Development Monitor: Mit der Deutschen Kreditbank AG (DKB) gewinnt die marktführende Plattform für Projektentwicklungen einen starken strategischen Partner. Gemeinsam mit dem BFW wird künftig ein besonderer Fokus auf die Themen Baukosten, Qualität und Finanzierung gesetzt, um die Marktberichterstattung in RIWIS weiter zu vertiefenNachhaltigkeit im Fokus: Digitale Instrumente für das zirkuläre Bauen

Der gewerbliche Immobilienmarkt in Berlin bleibt anspruchsvoll. Der Marktbericht 01/2026 der Berliner Sparkasse und bulwiengesa beleuchtet daher digitale Instrumente wie den digitalen Gebäudezwilling und den Gebäuderessourcenpass, die eine lebenszyklusübergreifende Datenerfassung und -analyse ermöglichenDer Markt sendet Lebenszeichen – aber nur für die Richtigen

Im ZIA Frühjahrsgutachten ordnen wir erneut Wirtschafts-, Büro- und Logistikimmobilien, Corporate Real Estate sowie Hotel-, Bildungs- und Gesundheitsimmobilien analytisch ein. Unsere Erkenntnisse: Der Markt ist zurückhaltend, selektiv und deutlich anspruchsvoller gewordenInteressante Publikationen

Hier finden Sie Studien und Analysen, die wir teilweise im Kundenauftrag erstellt haben oder in Eigenregie auf Basis unserer Daten und Martexpertise. Viele können Sie kostenfrei hier herunterladen und lesen.