Unsere Frühjahrsprognosen – zweiter Anlauf für die Erholung?

In einem Webinar haben wir rund 550 Kunden und Partnern unsere Frühjahrsprognosen vorgestellt. Vier unserer Experten für die Bereiche Wohnen, Büro, Einzelhandel und Logistik sowie unser Chefvolkswirt gaben einen Ausblick und betrachten die größten Herausforderungen für ihr Segment. Lesen Sie hier die Zusammenfassung.

Volkswirtschaftliche Prognose

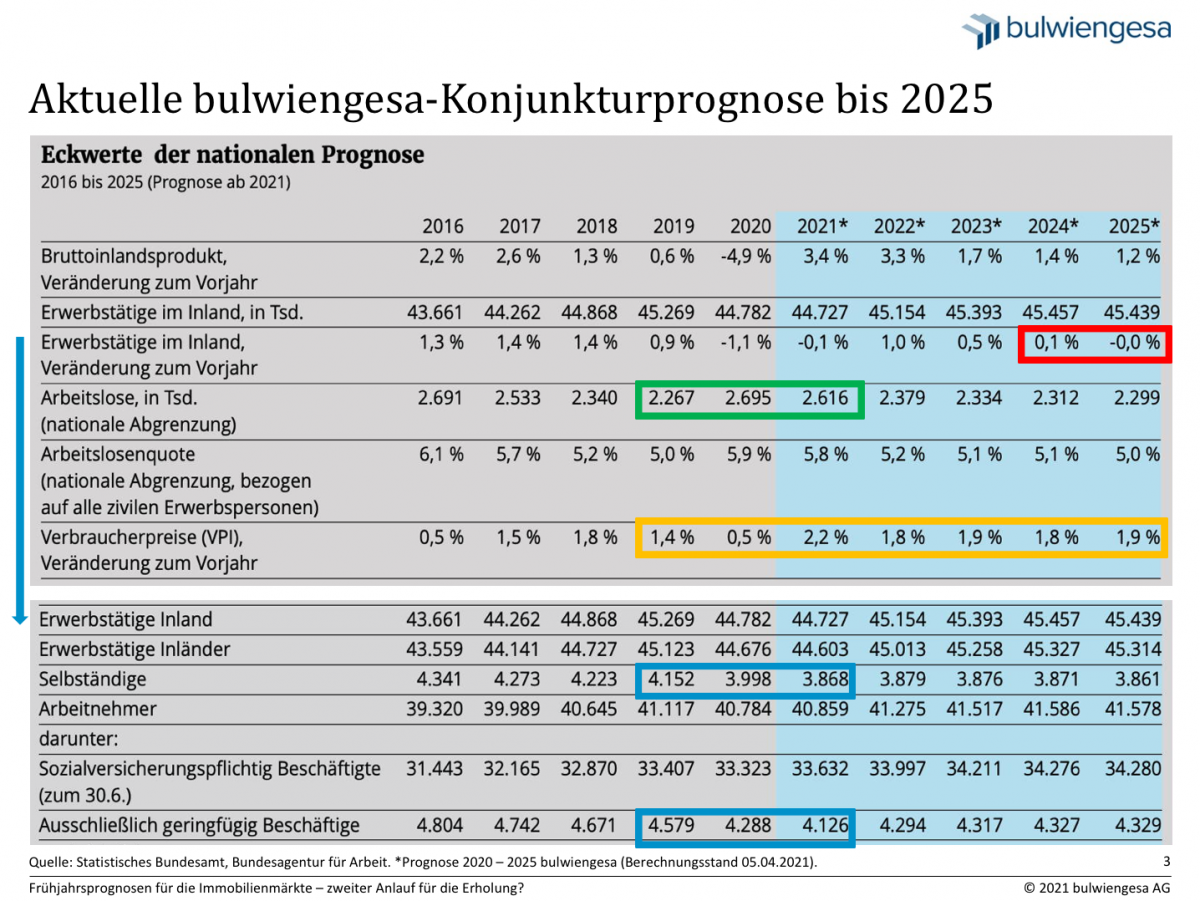

Zunächst wurde die bulwiengesa-Konjunkturprognose bis 2025 vorgestellt. Neben den konjunkturellen Daten wird jedoch zum einen ein wegweisendes Urteil des Bundesverfassungsgerichtes die kommenden Jahre prägen: Ende April hat Karlsruhe hat sein Urteil, das die Regierung zu schärferen Klimagesetzen ab 2030 verpflichtet, auch über 2030 hinaus mit „Freiheitsrechten künftiger Generationen“ verbunden. Angemahnt hat das Verfassungsgericht zudem ein langfristiges Denken und Handeln aller politischen Akteure – auch nach der (eigenen) Legislaturperiode. Dies betrifft auch die Themen Staatsverschuldung, Rente, Gesundheit und Pflege. Zum anderen ist keine Prognose ohne den Blick auf die demografische Entwicklung zu denken. Beides hat Auswirkungen auf die Immobilienmärkte.

Die „demografische Falle“ zeigt das rote Kästchen – dort ist die Stagnation abzulesen. Schon 2020 ist die Zahl der Erwerbstätigen im Vergleich zum Vorjahr um -1,1 % zurückgegangen. Warum, zeigen die blauen Kästchen: Vor allem Selbstständige und geringfügig Beschäftigte sind verantwortlich für den Rückgang und die Hauptleidtragenden der Pandemie, während sich Unternehmen bemühen, ihre Kernmannschaft zu behalten.

Unverzichtbar auch der Blick auf die Inflation. Diese war 2019 und 2020 bereits niedrig (gelber Kasten), aber das Bild scheint sich zu wandeln. Hier gibt es unterschiedliche Meinungen: Die bulwiengesa-Volkswirte sind relativ konservativ mit 2,2 % für 2021, weil die Zinserhöhung durch EZB schon eingerechnet ist; der Sachverständigenrat spricht von 2,4 %. In der zweiten Jahreshälfte 2021 wird man sich, auch durch die Mehrwertsteuererhöhung im Vergleich zum Vorjahr, auf höhere Wachstumsraten bei den Verbraucherpreisen einstellen müssen. Inflation und Zinssorgen führen auch zu Bewegung an den Anleihemärkten.

Um die gesetzten Klimaziele zu erreichen, muss auch die Immobilienbranche aktiv werden. Bis 2045 muss die Klimaneutralität von Gebäuden erreicht sein. Neue Vorschriften werden erlassen, das Baurecht wird sich verändern und für Sanierungen kann es Fördermaßnahmen geben. Klar ist, dass Klimaschutz zu enormen Anstrengungen im Gebäudesektor führt – es wird mehr Auflagen geben, aber der Branche auch Chancen durch Sanierungen aufzeigen.

Das Problem der amtlichen Statistik ist Intransparenz: Diese veröffentlicht die explizite Staatsverschuldung, die implizite – also die Leistungsversprechungen in die Zukunft, wie beispielsweise Rente –jedoch nicht. Rechnet man diese Leistungsversprechungen hinzu, beträgt die Summe der Staatsschulden 13,8 Billionen Euro – die von der nächsten Generation getragen werden muss. Es besteht langfristiger Konsolidierungsbedarf: rechnerisch eine Erhöhung der Einnahmen um 18,5 % oder die Senkung der Ausgaben um 14,5 %. Beides greift massiv in das Wirtschaftsleben ein.

Die „demografische Falle“, also der Rückgang der Bevölkerung in Deutschland, scheint unaufhaltsam. Dies eröffnet jedoch auch Investitionspotenziale für die Immobilienbranche, etwa im Bereich Gesundheits- und Sozialimmobilien. Die Babyboomer-Generation sorgt für große Nachfrage. So braucht es bis 2060 einen Bestand von rund 47.000 Pflegeheimen, von 15.000 im Jahr 2017. Auch bei der Barrierefreiheit von Gebäuden sind Nachbesserungen notwendig. Bislang ist lediglich ca. 5-7 % des Wohn-Gebäudebestandes barrierefrei. Hier liegt ein enormes Potenzial.

Ansprechpartner:

Martin Steininger

steininger@bulwiengesa.de

Wohnen

Im vergangenen Jahr war die Assetklasse Wohnen ausgesprochen stark. Und auch 2021 hält der Boom an – sogar ohne nennenswerte Nachfrage aus dem Ausland für bestimmte Wohnprodukte. Nun bewegen wir uns im Bereich Wohnen am Scheidepunkt einer Entwicklung, denn die Einflussfaktoren verändern sich leicht.

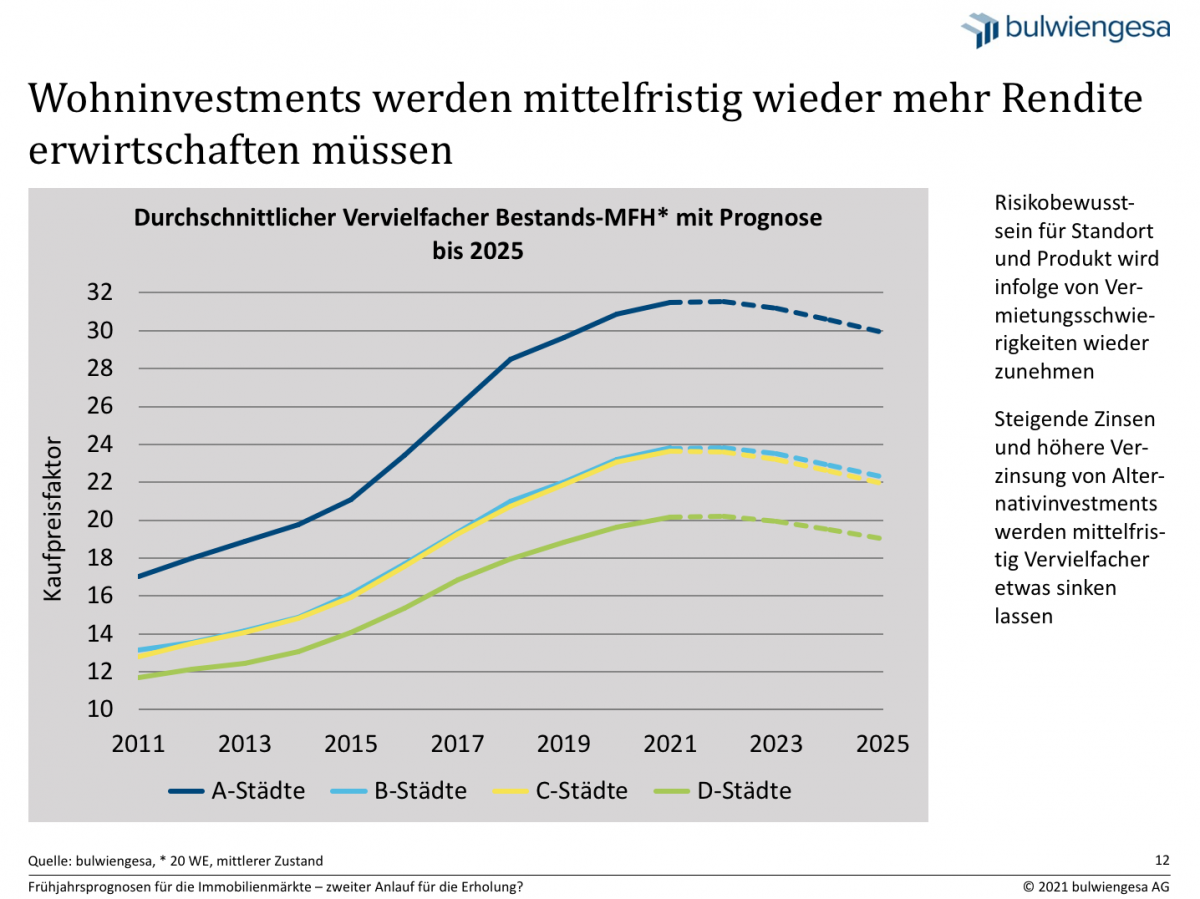

Gegenwind kommt in den nächsten Jahren durch die Zinsentwicklung. Alternative Investments werden wieder attraktiver verzinst, auch der Wohnungsinvestmentmarkt wird möglicherweise darunter leiden. Eine positive Nachricht für die Branche war im Frühjahr der Stopp des Berliner Mietendeckels; allerdings werden durch die Wahlen im Herbst in Berlin und im Bund Regulierungsthemen wieder stärker auf die Tagesordnung kommen.

Neue Aspekte, die uns bei jedem Neubau in den nächsten Jahren begleiten und auf die wir Antworten finden müssen, sind die Themen ESG und die CO2-Reduktionsziele. Hier tut sich schon was: Mittlerweile werden in jeder zweiten Neubauentwicklung ESG-konforme Nutzungen mitgeplant.

Wenn Gebäude allerdings nicht mehr auf neue Erfordernisse hin anpassbar sind, wird es Investoren geben, die nicht mehr die Höchstpreise bezahlen. So wird das Risikobewusstsein für bestimmte Standorte und Produkte steigen. Dazu kommen höhere Finanzierungskosten, sodass die Vervielfacher ab 2023 leicht sinken werden. Langfristig ist das Preisniveau jedoch noch immer extrem hoch.

Die stärkeren Anforderungen an ESG-Themen sowie CO2-Reduktionsziele führen zu höheren Baukosten, da auch die Grundstückspreise weiter gestiegen sind. Diese hohen Baukosten müssen in der Regel durch freifinanzierte Mietwohnungen refinanziert werden – da zeigt der Trend deutlich nach oben. Auch politische Maßnahmen wie das Baulandmobilisierungsgesetz werden hier keine große Entlastung bringen. Weitere Regulierungen sind zu erwarten, und beim Stichwort Aufteilungsverbot zeigt sich, dass einige Geschäftsmodelle nicht mehr funktionieren werden.

Ansprechpartner:

André Adami

adami@bulwiengesa.de

Einzelhandel

Das Segment Einzelhandel zeigt während der Corona-Krise ein ambivalentes Bild. Das belegt allein der Blick auf die Umsatzentwicklung. Während der Lebensmitteleinzelhandel die höchste Steigerungsrate im stationären Netz im Verlauf der letzten elf Jahre hatte, erlebte der Modehandel einen nie gesehenen Einbruch.

Eine Kernfrage im Highstreet-Einzelhandel ist: Wird es ein langer Weg zurück? Und wenn, wie sieht das Zurück aus? Was passiert mit unseren Innenstädten? Hier gehen die Meinungen auseinander, doch klar ist, dass es lange dauern wird, die City wieder zu stabilisieren. Entsprechend unsicher sind die Mietprognosen, die genaue Höhe der Highstreet-Mieten ist kaum bezifferbar. Viele Filialisten denken darüber nach, ihr Filialnetz zu straffen, ziehen sich zurück oder verkleinern sich. Auf der anderen Seite überlegen Pure-Internet-Player, ins Stadtzentrum zu ziehen, um über Emotionalität ihr Internet-Geschäft zu stützen. Immer wichtiger wird das Thema Mixed Use – auch die Politik legt Programme auf, um Zentren zu stärken, oder mietet beispielsweise leere Läden an. Konsens herrscht bei allen Akteuren darüber, die City zu stärken.

Der Nahversorgungs-Einzelhandel scheint der Stabilisator des stationären Einzelhandels zu sein – hatte diese Rolle aber bereits vor Corona. Von 2013 bis 2020 sehen wir im Chart einen Anstieg um 50 % bei den Vervielfachern, sodass 2020 im Median (=blauer Querstrich) das knapp 20-Fache bezahlt wurde. Denn allem während der Pandemie stieg die Nachfrage nach wohnortnaher Versorgung. Aber auch Discounter und Vollsortimenter sind in den letzten Jahren wieder deutlich stärker in die Wohnortnahe Versorgung eingestiegen, durch Verdichtung oder Neubauprojekte in Wohnungsquartieren. Was die Pandemie auch gezeigt hat: Der Onlinehandel gewinnt auch im Bereich Nahversorgung an Bedeutung.

Die dritte hier gezeigte Herausforderung ist die Digitalisierung. Viele neue Techniken werden Einzug halten, die auch weit über die neuen (kontaktfreien) Zahlungsformen hinausgehen. Das jedoch wird zu deutlichen Kostensteigerungen führen, weil der stationäre Einzelhandel in Digitalisierung investiert. Händler werden versuchen, Einsparungen auch aus den Raumkosten zu erzielen. Daher ist bei Investoren die Stimmung im Bereich der Mietentwicklung eher gedämpft.

Ansprechpartner:

Dr. Joseph Frechen

frechen@bulwiengesa.de

Logistik

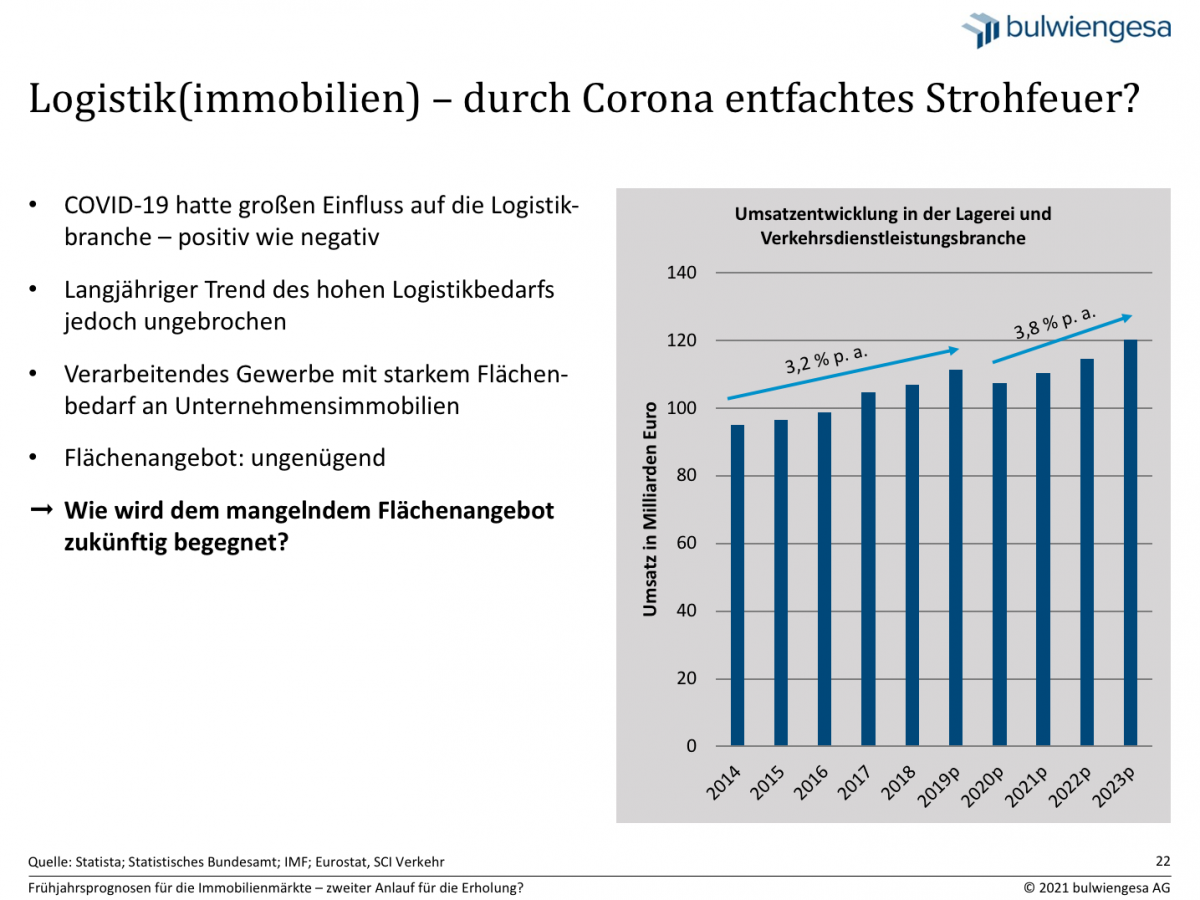

Zweifellos hatte Corona großen Einfluss auf die Logistikbranche – positiv wie negativ. So waren Lieferengpässe eine Herausforderung. Aufgrund gesunkener Nachfrage nach Logistikdienstleistungen – untypisch für die Entwicklung der letzten Jahre – brachen die Logistikumsätze ein. Der langfristige Trend blieb konstant, nicht zuletzt durch den verstärkten E-Commerce, der das bestimmende Thema im Segment Logistik sein wird.

Eine hohe Nachfrage wurde 2020 nach Unternehmensimmobilien verzeichnet, vor allem aus dem Verarbeitenden Gewerbe nach urbanen Industrial-Immobilien. Neben der Nachfrage ist auch der Flächenmangel nach wie vor ein großes Thema. Transport und Lagerung machen zwei Drittel der Logistikkosten aus, Flächenmangel ist daher ein wichtiger Einflussfaktor. Bei gestiegenen Grundstückskosten steigen auch die Mieten. Die bulwiengesa-Prognose geht davon aus, dass die Mieten bis 2025 in Top-Regionen Deutschlands um 9 % steigen werden, in D-Städten noch um 6 % – selbst dort verursacht der Flächenmangel einen extremen Druck im Markt. Das wiederum führt zu spekulativen Bauten und Ausweichbewegungen in die zweite Reihe.

Technologischer Fortschritt kann und wird zu Effizienzsteigerungen in der Logistikimmobilienwirtschaft führen. Neue Technologien, wie beispielsweise ein höherer Automatisierungsgrad im Handling, können Kosten sparen und helfen, die CO2-Reduktionsziele zu erreichen. Noch allerdings gilt die Datenverfügbarkeit auf Objektebene als eine der größten Herausforderungen bei der Umsetzung einer ESG-Strategie. Ebenfalls ein Zukunftsthema sind sogenannte Brownfield-Entwicklungen; bereits genutzte gewerbliche Areale werden weiter bzw. neu entwickelt. Dieser Trend war schon in den letzten Jahren zu erkennen.

Ansprechpartner:

Oliver Rohr

rohr@bulwiengesa.de

Büro

Unter den Wirtschaftsimmobilien sind Büros immer noch die meistgehandelte Assetklasse. Ein Großteil der anfänglichen Unsicherheit hing und hängt mit der Homeoffice-Diskussion zusammen. Inzwischen hat sich die Diskussion versachlicht, und die Marktakteure konzentrieren sich wieder auf die wichtigsten Einflussfaktoren: die wirtschaftliche Entwicklung und die Bürobeschäftigtenentwicklung.

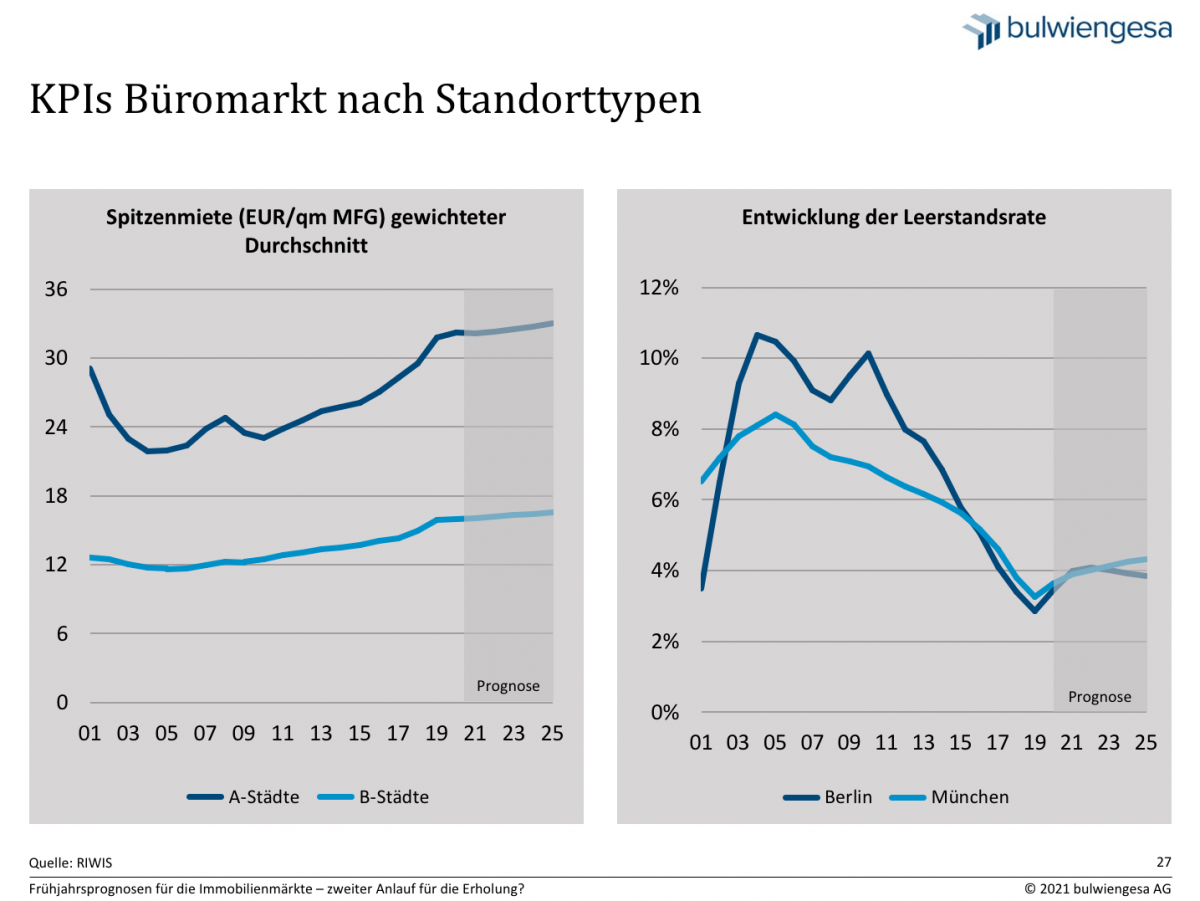

Es besteht ein deutlicher Zusammenhang von Umsatz und BIP – Krisen wie die des vergangenen Jahres schlagen unmittelbar auf den Flächenumsatz, weil Anmietungen zurückgestellt werden. Zugleich geht die bulwiengesa-Prognose davon aus, dass die Spitzenmieten bis 2025 weiterhin moderat steigen bzw. stagnieren, sowohl in A- als auch B-Märkten; von einer Flächenkrise gehen wir nicht aus.

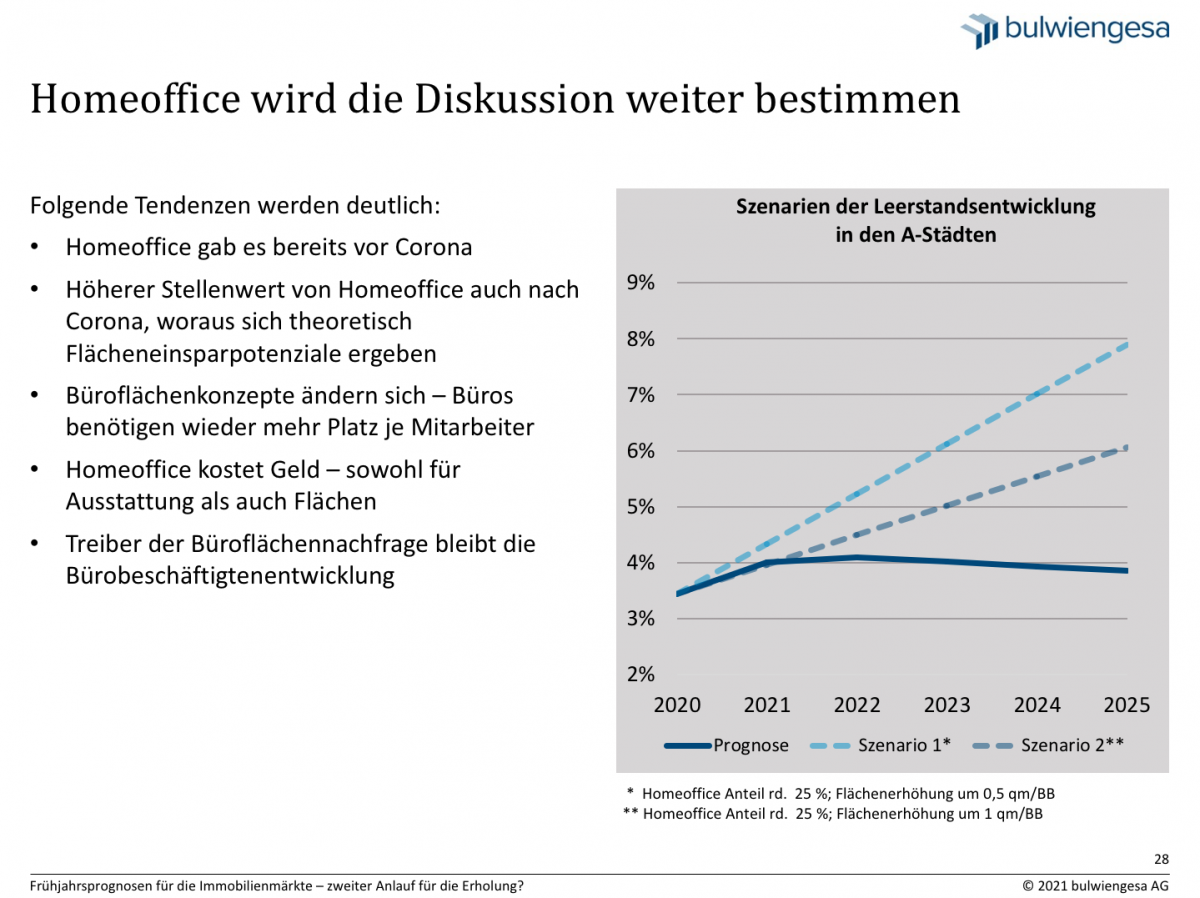

Das zeigt auch die Leerstandsrate, die über alle A-Städte derzeit 3,6 % beträgt und sich in den nächsten Jahren auf ein Niveau von 4 % zubewegt. Denn einerseits gehen wir von einer positiven Bürobeschäftigtenentwicklung aus, weil Freisetzungen kaum bei Bürobeschäftigten zum Tragen kommen. Andererseits sehen wir, dass ab 2023/24 die Büro-Projektentwicklungen stark zurückgehen; derzeit werden einige Projekte zurückgestellt, auch, weil Finanzierungsschwierigkeiten bei spekulativen Projektentwicklungen bestehen.

Die große Frage bleibt, welche Auswirkungen Homeoffice auf die Büroflächennachfrage haben wird. Schon 2020 hat bulwiengesa prognostiziert, dass der Einfluss gering sein wird. Verschiedene Institute gehen davon aus, dass sich eher die Flächenkonzepte ändern werden als der Flächenbedarf. Dennoch ist es sinnvoll, mit Szenarien zu rechnen.

Die steigenden Baukosten sind nicht nur im Bürosegment eine zusätzliche Herausforderung: Neben höheren Gebäudeanforderungen etwa durch energetische Einsparmaßnahmen führt auch die weltweit verstärkte Nachfrage nach Baumaterialien derzeit zu enormen Kostensteigerungen. Dazu kommen Risikoaufschläge bei Finanzierungen im gewerblichen Bereich sowie weiterhin hohe Grundstückspreise. Zugleich entwickeln sich die Mieten in flacher Kurve, und auch bei den Renditen scheinen die Potenziale zunehmend ausgereizt. Für Projektentwickler wird die Kalkulation somit schwieriger als vor Corona.

Ansprechpartner:

Sven Carstensen

carstensen@bulwiengesa.de

Hinweis: Das Webinar fand am 19. Mai 2021 statt. Wenn Sie künftig über unsere Veranstaltungen und weitere bulwiengesa-Projekte informiert werden möchten, empfehlen wir Ihnen die Anmeldung zu unserem Newsletter.

Mehr zu den Prognosen? Wer bereits RIWIS-Kunde ist, findet in Kürze die ausführlichen Prognosen auf der Plattform. Für einen RIWIS-Testzugang registrieren Sie sich hier.

Ansprechpartnerin:

Sigrid Rautenberg

Leitung Unternehmenskommunikation bei bulwiengesa

rautenberg@bulwiengesa.de

You might also be interested in

For our magazine, we have summarized relevant topics, often based on our studies, analyses and projects, and prepared them in a reader-friendly way. This guarantees a quick overview of the latest news from the real estate industry.

Little movement on the German real estate market

For the eleventh time, bulwiengesa presents its comprehensive analysis of the German real estate markets. The results of this year's 5% study, conducted in collaboration with ADVANT Beiten, show that the German real estate market is characterized by widespread stagnation. At the same time, niche segments are becoming increasingly attractive. The market is increasingly rewarding professional asset management and specialist knowledge—a trend that separates the wheat from the chaffFive per cent returns no longer illusory even for core properties

The ‘5% study - where investing is still worthwhile’ celebrates its tenth anniversary. Since the first edition was published, the German property market has tarnished its reputation as a safe investment haven. Higher yields are now within sight, even for prime properties, and even residential property is increasingly becoming a profitable asset class again. The market is more exciting than it has been for a long timeValuation for corporate insolvencies

In turbulent times, more companies than ever are facing insolvency. According to our data alone, this affects around 400 project developments and countless existing properties. Ideally, valuations for insolvency administrations show more than the actual valueInteresting publications

Here you will find studies and analyses, some of which we have prepared on behalf of customers or on our own initiative based on our data and market expertise. You can download and read many of them free of charge here.