Wenig Bewegung am deutschen Immobilienmarkt

Zum elften Mal präsentiert bulwiengesa die umfassende Analyse der deutschen Immobilienmärkte. Die Ergebnisse der diesjährigen 5% Studie zusammen mit ADVANT Beiten zeigen: Der deutsche Immobilienmarkt ist von einer weitgehenden Stagnation geprägt. Parallel dazu gewinnen Nischensegmente an Attraktivität. Der Markt belohnt zunehmend professionelles Asset-Management und Spezialkenntnisse – ein Trend, der die Spreu vom Weizen trennt.

Die wichtigsten Ergebnisse im Überblick

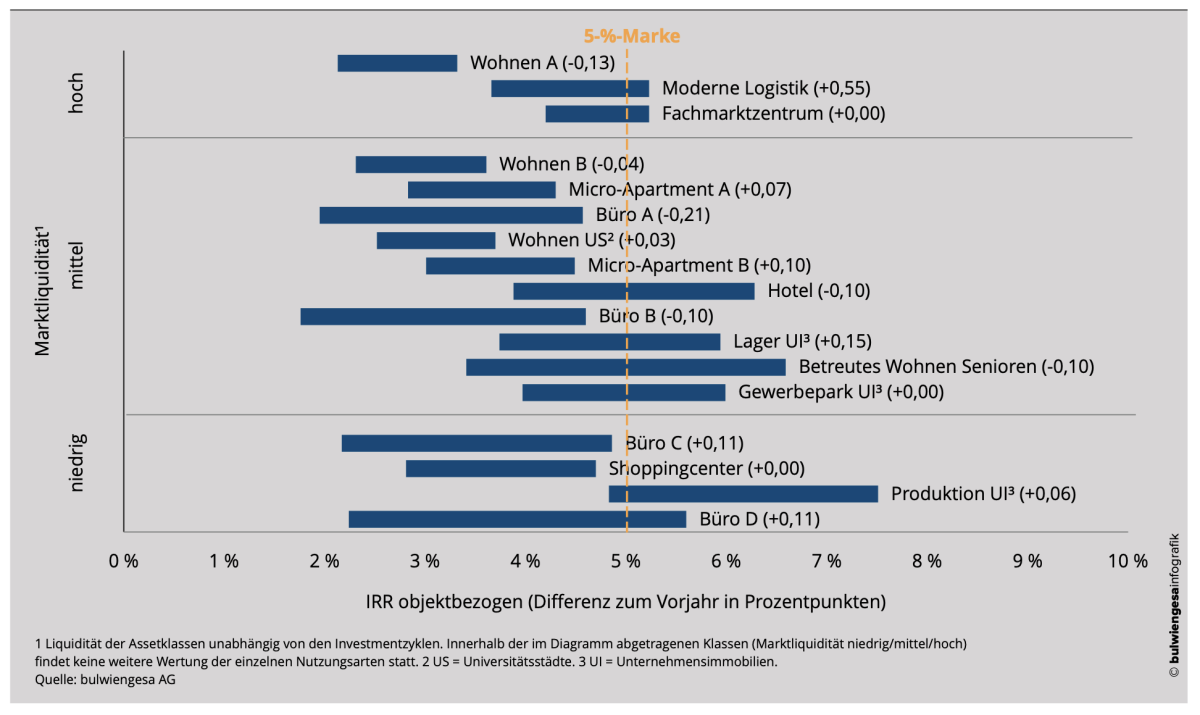

- Gewerbeimmobilienmarkt verharrt in Abwartehaltung – besonders Büros von Unsicherheit geprägt

- Produktionsimmobilien führen das Renditeranking an

- Logistik erreicht erstmals 5%-Marke bei selektiven Einstiegschancen

- Wohnen zeigt erhöhtes Investoreninteresse bei stabilen Renditen

- Wenig Marktbewegung prägt das Gesamtbild 2025

Gewerbeimmobilien: Unsicherheit blockiert den Markt

Der Gewerbeimmobilienmarkt verharrt weiterhin in einer ausgeprägten Abwartehaltung. Besonders im Büromarkt löst sich die Unsicherheit nicht auf.

"Die Fragezeichen bezüglich der zukünftigen Nachfrage nach Büroflächen und des CapEx-Bedarfs bei Beständen aufgrund des gestiegenen energetischen Sanierungsbedarfs bleiben bestehen."

Sven Carstensen, Vorstand bulwiengesa AG

In A-Märkten zeigen Büroimmobilien mit 3,91% IRR eine leichte Entspannung um 21 Basispunkte, doch der Transaktionsmarkt bleibt fragmentiert. Die Preisvorstellungen von Käufern und Verkäufern klaffen oft nach wie vor weit auseinander.

Produktionsimmobilien führen Renditeranking an

Produktionsimmobilien stehen wieder an der Spitze des Renditerankings der Studie. Mit einem IRR-Basiswert von 6,14% bieten sie Investoren überdurchschnittliche Perspektiven, erfordern jedoch spezialisiertes Management-Know-how und sind eng mit konjunkturellen Schwankungen verknüpft. Die Core-Spanne erstreckt sich dabei von 4,83% bis 7,51%.

Logistik erreicht erstmals 5%-Marke

Moderne Logistikimmobilien haben 2025 die symbolische 5%-Schwelle überschritten und erreichen einen IRR-Basiswert von 4,93% – ein deutlicher Anstieg um rund 60 Basispunkte. Die Mietsteigerungen lagen leicht über dem Vorjahr, wodurch sich selektiv gute Einstiegschancen ergeben. Die Core-Spanne erstreckt sich von 3,66% bis 5,23%.

Trotz des eingetrübten wirtschaftlichen Gesamtumfelds bleibt die Nachfrage nach hochwertigen Logistikimmobilien stabil, wobei die Qualität zunehmend zum entscheidenden Faktor wird.

Wohnen: Stabiles Umfeld bei erhöhtem Investoreninteresse

Bei Wohnimmobilien zeigt sich ein stabiles Renditebild ohne dramatische Bewegungen. A-Märkte verzeichnen mit 2,8% IRR einen geringfügigen Rückgang von 15 Basispunkten, während B-Märkte (3,01% IRR) und Universitätsstädte (3,24% IRR) leicht zulegen.

"Das Interesse an Wohninvestments hat im Jahr 2025 deutlich zugelegt – insbesondere auch außerhalb der A-Märkte", berichtet Carstensen. "Dieser Trend dürfte sich fortsetzen."

Bei einer aktuellen Inflation von 2-2,5% bleiben Wohnimmobilien grundsätzlich eine attraktive Anlagealternative, wobei sich das Investoreninteresse zunehmend auch auf sekundäre Märkte ausweitet.

Microliving: Profiteur des Wohnraummangels

Möblierte Apartments verzeichnen eine positive Entwicklung mit IRR-Werten von 4,11% in A-Städten und 4,32% in B-Städten. Der anhaltende Wohnraummangel in deutschen Städten schafft kontinuierliche Nachfrage nach diesen flexiblen Wohnlösungen.

Weitere Assetklassen im Detail

Logistikimmobilien: Deutlicher Aufschwung

Moderne Logistikimmobilien verzeichnen mit 4,93% IRR einen deutlichen Anstieg um 50 Basispunkte. Die Core-Spanne erstreckt sich von 3,66% bis 5,23%. Trotz des eingetrübten wirtschaftlichen Umfelds bleibt die Nachfrage nach hochwertigen Objekten stabil.

Hotelimmobilien: Kontinuierliche Erholung

Hotels zeigen eine positive Entwicklung mit Basiswerten zwischen 4,49% und 4,87% für 2- bis 4-Sterne-Häuser. Die Auslastungszahlen und Zimmerpreise haben sich auf robustem Niveau eingependelt, wobei die Performance stark vom Betreiber abhängt.

Einzelhandel: Lebensmittel als Stabilitätsanker

Fachmarktzentren mit Lebensmittelfokus bleiben bei 4,34% IRR konstant nachgefragt. Shoppingcenter zeigen sich mit 4,89% stabil, werden jedoch meist nur mit Umnutzungsoptionen gehandelt.

Non-Core-Segment: Chancen für Spezialisten

Für renditeorientierte Investoren eröffnen sich im Distressed-Segment zunehmend Chancen, während institutionelle Anleger diese Objekte aufgrund mangelnder ESG-Konformität meiden.

"Renditeorientierte Investoren finden im Distressed-Immobiliensegment zunehmend attraktive Chancen. Die zentrale Herausforderung wird sein, zu identifizieren, welche notleidenden Immobilien sich überhaupt noch für den institutionellen Markt aufbereiten lassen."

Klaus Beine und Florian Baumann, beide Partner ADVANT Beiten

Büroimmobilien im Non-Core-Bereich können bis zu 10% IRR erreichen, bergen jedoch auch Totalausfallrisiken. Erfolgreich sind dabei vor allem Investoren mit ausgeprägter technischer Managementkompetenz.

Unternehmensimmobilien: Stabile Alternative zu klassischen Investments

Unternehmensimmobilien etablieren sich als nachhaltige Alternative:

- Gewerbeparks: 5,22% IRR (Basis), Core-Spanne 3,97% - 5,99%

- Lager: 4,59% IRR (Basis), Core-Spanne 3,74% - 5,94%

- Produktion: 6,14% IRR (Basis), Core-Spanne 4,83% - 7,51%

Diese managementintensiven Assetklassen zeichnen sich durch stabile Cashflows und hohe Nutzungsflexibilität aus.

Methodische Grundlage

Die Studie basiert auf einer Monte-Carlo-Simulation mit 1.000 Berechnungsdurchläufen und analysiert die interne Verzinsung (IRR) verschiedener Assetklassen bei einer angenommenen Haltedauer von zehn Jahren. Untersucht wurden 127 Büromärkte sowie 68 Wohnungsmärkte in Deutschland.

Core-Immobilien werden dabei als Investments mit stabiler Vermietungssituation und nachhaltigen Lageparametern definiert, während Non-Core-Investments ein erhöhtes Risikoprofil mit entsprechend höheren Performancemöglichkeiten aufweisen.

Fazit: Differenzierung als Schlüssel zum Erfolg

Die 5% Studie 2025 verdeutlicht: Der deutsche Immobilienmarkt ist erwachsen geworden. Pauschale Markteinschätzungen werden der aktuellen Realität nicht mehr gerecht. Erfolgreiche Immobilieninvestments erfordern heute eine differenzierte Betrachtung, spezialisiertes Know-how und die Bereitschaft, auch abseits etablierter Pfade zu investieren.

Der Markt honoriert Qualität und professionelles Management – eine Entwicklung, die Deutschland als Investitionsstandort langfristig stärkt und neue Chancen für spezialisierte Akteure schafft.

Am 01.10. fand zu diesen Ergebnissen ein Webinar statt, in dem Praktiker diese Zahlen durchsprechen und ihre Sicht auf den Markt darlegten. Die Aufzeichnung des Webinars finden Sie auf YouTube: https://youtu.be/dvypQ0AK0CM

Die Präsentationsfolien können Sie hier nebst der Pressemitteilung zur Studie finden.

Ansprechpartner: Anna Wolfgarten, Consultant bei bulwiengesa, anna.wolfgarten@bulwiengesa.de und Sven Carstensen, Vorstand, sven.carstensen@bulwiengesa.de

Das könnte Sie auch interessieren

Für unser Magazin haben wir relevante Themen, häufig auf Basis unserer Studien, Analysen und Projekte, zusammengefasst und leserfreundlich aufbereitet. So ist ein schneller Überblick über Aktuelles aus der Immobilienbranche garantiert.

Marktberichte

Hier finden eine Übersicht zu den Marktberichten, die wir Ihnen von bulwiengesa zur Verfügung stellen können. Unser individueller Marktbericht liefert Ihnen eine kompakte, datenbasierte Analyse für Ihren Standort – erstellt von unseren Marktexperten auf Basis unserer Datenbank RIWISGrundlagenstudie "Werte schaffen durch Bildungsimmobilien" analysiert zukunftsfähige Assetklasse

In der heute veröffentlichten Analyse beleuchtet bulwiengesa das Potenzial von Bildungsimmobilien wie Kitas, Schulen und Hochschulen. Die Studie positioniert diese bislang unterschätzte Assetklasse an der Schnittstelle von öffentlicher Infrastruktur und privatem Kapital – mit klarem ESG-Fokus und Impact-Investment-Potenzial.Private Investoren kommen zur Schule

Für private Investoren ist der Markt der Bildungseinrichtungen noch eine Nische. Zahlreiche Anreize sprechen dafür, diese Assetklasse genauer unter die Lupe zu nehmen. Aber auch bürokratische Hürden sind zu beachten. Wir erstellen dazu gerade eine GrundlagenstudieInteressante Publikationen

Hier finden Sie Studien und Analysen, die wir teilweise im Kundenauftrag erstellt haben oder in Eigenregie auf Basis unserer Daten und Martexpertise. Viele können Sie kostenfrei hier herunterladen und lesen.